原标题:六大行调整“靠档计息”产品计息规则 有民营银行提前结息挽客

中新经纬客户端12月15日电 (魏薇)靠档计息类产品提前支取规则变了。12月14日,工、农、中、建、交、邮储六大行齐发公告,2021年1月1日起,调整靠档计息产品提前支取时适用的计息规则。如在调整日(含)后提前支取,将按照支取日该银行人民币活期存款挂牌利息计息。

今年以来,不少银行陆续公布了靠档计息类产品的调整规则。业内人士认为,靠档计息产品的存在拉高了银行吸储成本,加大了流动性风险管理的难度。监管机构规范靠档计息存款产品意在降低银行揽储成本,从而为达到降低贷款利率、解决企业融资难及融资贵问题。

六大行调整靠档计息产品计息规则

“靠档计息”产品是指定期存款在提前支取时不按照活期利率计息,而是按照实际存入时间最近的一档存款利率计息,剩余部分按照活期计息。该类产品既可享受活期产品的流动性,又能享受定期产品的高收益,因而备受储户青睐。

靠档计息定期存款一般包含两类:一类是大额存单,2019年底之前,银行发行的大额存单大部分允许靠档计息;另一种是智能存款,产品存款期限通常为五年,存款期限越长、利率越高。

12月14日,六大行均发布公告,调整部分个人存款产品服务内容。自2021年1月1日起,提前支取靠档计息的个人大额存单、定期存款等产品,计息方式由靠档计息调整为活期存款挂牌利率计息。如在产品到期时支取,仍按照存入时约定的产品到期利率计算,利息不受影响。

为何要调整计息规则?六家银行在公告中均表示,“根据中国人民银行关于存款利率和计结息管理的有关规定”。

靠档计息产品一度是中小银行的揽储利器,但在业内一直饱受争议,因其违反了《储蓄管理条例》中的有关规定。据第一财经报道,2019年12月,监管通过窗口指导的方式,要求银行在全国范围内立即停止办理关于定期存款提前支取靠档计息的相关业务,并逐步压缩该类业务存量,从政策传达之日起到2020年底为过渡期,在过渡期结束后,该类产品余额为零。

今年3月,央行曾下发《中国人民银行关于加强存款利率管理的通知》(下称《通知》),对定期存款提前支取靠档计息等不规范存款“创新”产品作出整改要求,此类产品也正式进入了清退阶段。

西南财经大学金融学院数字经济研究中心主任陈文对中新经纬客户端表示,部分靠档计息产品涉及结构化存款,但正如监管整顿所指出,大量结构化存款产品是假的结构化存款产品;部分是通过接力形式,即储户购买的是长期限存款,但允许在规定时点进行转让,根据连续持有的期限获得利息,这种产品存在较大的流动性风险,极端情况下可能找不到接力方。整体看,靠档计息产品存在拉高了银行吸储成本,加大了流动性风险管理的难度。

有民营银行人士向中新经纬客户端指出,今年金融业让利实体经济,银行业是主力,如今贷款端利率下降,存款端也就是负债端的利率也必须要下降。监管机构规范靠档计息存款产品意在降低银行揽储成本,从而为达到降低贷款利率、解决企业融资难及融资贵问题。

中小银行挽留客户

事实上,不仅六大行,今年以来,廊坊银行、张家口银行、众邦银行等多家城商行、民营银行纷纷发公告叫停靠档计息类产品,公告发布后也引发了储户的质疑。

今年8月,亿联银行有储户反映,收到银行发来的调研通知,称正在对靠档计息的智能存款产品进行调研,拟在年底前对此类产品进行清退。亿联银行8月27日发布声明,称近期对个别产品进行小范围客户意见调研,引发部分客户对所购买产品利息兑付产生疑虑和误解,对给客户带来的不必要困扰,该行表示诚挚的歉意。

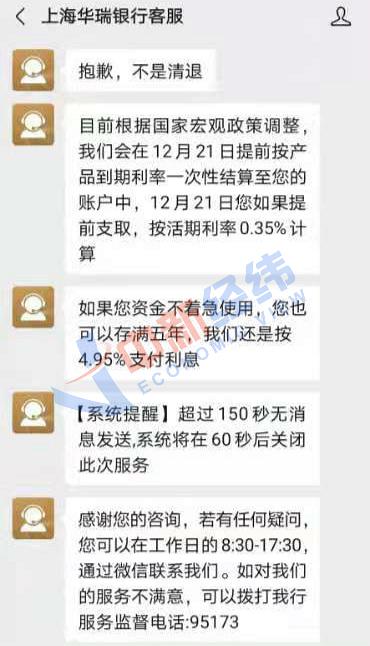

12月14日,有储户向中新经纬客户端反映,近期和华瑞银行沟通得知,此前的靠档计息产品将会在12月21日提前按产品到期利率一次性结算至储户账户中,12月21日如果提前支取按照活期利率0.35%计算,也可以存满五年,按4.95%支付利息。华瑞银行客服也向中新经纬客户端证实上述信息属实。

上海华瑞银行客服答复 来源:受访者提供

上海华瑞银行客服答复 来源:受访者提供

“这种处理结果圈了一波粉,既执行了监管要求,又尽力维护了储户的权益。尽管储户损失了流动性,但这样的执行方案可以让人接受。”该储户表示。

上述民营银行人士对中新经纬客户端分析,靠档计息产品此前发行的主力是民营银行、城商行等中小银行,大行也有,但规模占比相对较低。中小银行面临的揽储压力更大,吸储也更为激进。

在处理办法上,上述人士认为,中小银行的品牌性较弱,储户购买产品时单纯是为了收益高,当面临损失时,往往反弹会更强烈;另一方面,中小银行也不希望将其辛苦建立的口碑付之一炬,因此将根据自身情况“一行一策”,可能会适当弥补客户损失,降低声誉影响。

第三方互联网平台存款或迎强监管

一边叫停靠档计息产品,另一边部分民营银行、城商行仍然在互联网平台上发布创新类存款产品。

中新经纬客户端在某互联网平台看到,有银行发布的创新类存款产品满期5年,满12个月作为一个计息周期,按4.7%利率付息,持有满期额外按4.875%补足剩余收益。更有民营银行的付息周期短至7天,存款期限3年、5年不等,存款利率从3.3%至3.55%不等。

12月15日,中国人民银行金融稳定局局长孙天琦在第四届中国互联网金融论坛上发言时指出,目前,通过互联网平台吸收存款的银行主要为地方中小银行甚至村镇银行,借助互联网平台的流量优势,部分银行存款规模得以快速增长。

孙天琦强调,互联网平台存款的一些问题需要关注。一是互联网平台存款模式的实质:信息展示/存款营销/无牌照提供银行产品和服务、非法金融活动,必须从严认定;二是通过分段付息等方式变相抬高存款利率,扰乱存款利率市场机制;三是地方法人银行偏离业务发展定位,利用互联网平台将存款业务拓展至全国,已成为全国性银行;四是高风险银行通过互联网平台吸收存款,饮鸠止渴,流动性隐患突出;五是中小银行高息吸收存款必然追求高收益资产,匹配高风险项目,导致资产端风险增加;六是互联网平台存款的特有属性,对中小银行流动性管理带来挑战,提出了风险应对的新课题;七是账户管理、资金出入等方面可能存在合规性风险;八是在个人信息保护、产品宣传等方面侵害金融消费者权益。

孙天琦表示,将完善监管体系,规范互联网平台存款业务。一是明确银行准入资质和标准;二是研究出台针对高风险银行吸收存款行为的有关法律法规;三是针对新业务模式的新特征,完善审慎监管指标和有关规则;四是严格规范互联网、APP等数字平台涉及金融产品和服务的各类行为;五是完善存款保险偿付规则,避免金融机构滥用存款保险法定偿付标准、搞资金价格竞争;六是严禁平台对存款“集中比价竞价”;七是在风险可控的前提下,降低准入门槛,促进有效竞争和稳健的金融创新。